Indikátory

Jak interpretovat divergence v obchodování?

Pojďme se společně podívat, jak používat strategii divergence v obchodování mezi chováním ceny a dalšími technickými indikátory od samého začátku.

Co jsou divergence v obchodování?

Jsou to jedním z nejpoužívanějších generátorů signálů v technické analýze na akciového trhu. Ta nastává, když cena aktiva se odchyluje od technického indikátoru, jako je například klouzavý průměr.

Obchodníci musí ověřit, zda jsou divergence synchronizovány s pohybem nebo ne. Protože na tom závisí, zda při výskytu divergencí mohou generovat cenné vstupní signály.

Divergence nastávají, když se pohyb ceny a indikátor vydávají různými směry.

Býčí (pozitivní) příklad v technické analýze nastává, když cena aktiva pokračuje v poklesu, zatímco podkladový technický indikátor začíná naopak růst. To považujeme za býčí signál, zejména pokud se vytvoří v blízkosti podpory, tedy často předchozího průlomu. O podpoře a průlomu máme připravedný článek zvlášť.

Medvědí (negativní) příklad vzniká, když cena roste, zatímco podkladový technický indikátor začíná naopak klesat. To vytváří medvědí signál a často se aktivum blíží k rezistenci, často předchozího proražení.

Divergence se často používá k předpovídání změn trendu, protože naznačuje, že současný trend ztrácí na své síle. Nicméně divergence nejsou vždy přesné a měly by být používány spolu s dalšími technickými indikátory pro efektivnější investiční rozhodování a potvrzení tak naší teze.

Detaily dělají rozdíl.

V technické analýze je jednou z klíčových věcí, které hledáme, divergenci. Ta lze pozorovat pomocí oscilátorů, jako například Index relativní síly (RSI), Konvergence/Divergence klouzavého průměru (MACD)*, Commodity Channel Index (CCI) a stochastics. Ve skutečnosti indikátory poskytují své nejlepší signály, když se odchylují od pohybu ceny a vytvářejí divergenci.

Nejčastějším pozorováním je klasická nebo normální divergence, což je vzor obratu. Je to odchylka mezi cenou a indikátorem, která může signalizovat změnu trendu v krátkodobém nebo střednědobém horizontu. Hledání bodů obratu se věnuje i Wolfe Wave pattern.

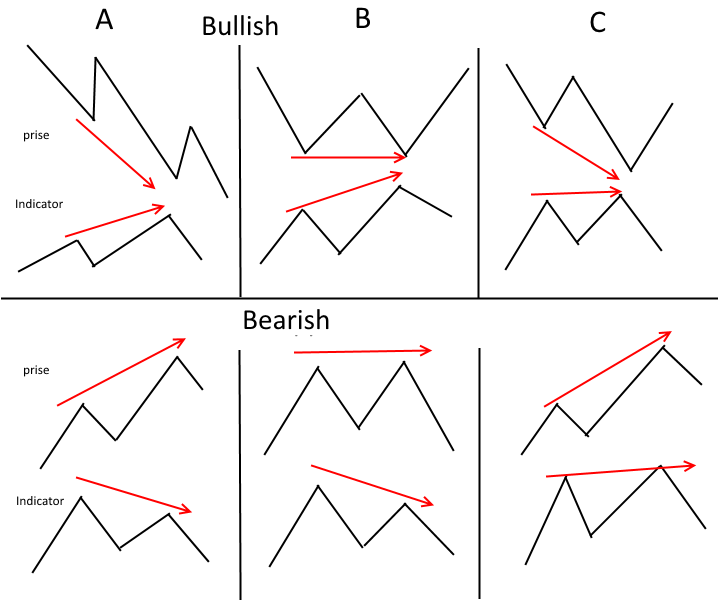

Typy divergencí: Býčí, medvědí a skryté. | Jak je identifikovat?

Co se týče směru, jak jsem již dříve zmínil, máme skutečně pouze 2 základní typy divergencí: býčí a medvědí.

- Býčí divergence nastávají, když cena dosahuje nových minim, ale indikátor ne. To ukazuje, že prodejní tlak začíná slábnout a změna trendu se blíží.

- Medvědí divergence nastávají, když cena dosahuje nových maxim, ale indikátor ne. To ukazuje, že nákupní tlak začíná slábnout a změna trendu se blíží.

Pokud vás to zajíma, naučíme vás jak obchodovat s trendem (býčí a medvědí).

Na druhou stranu, pokud jde o jejich sílu, existují 3 typy divergencí:

- Pravidelná divergence - Nastává, když se cena a indikátor pohybují opačnými směry. Například pokud cena dosahuje nových maxim, ale indikátor ne, může to být medvědí divergence.

- Skryté divergence (hidden) - Je to, když se cena a indikátor pohybují stejným směrem, ale různou rychlostí. Například, pokud cena dosahuje nových maxim, ale indikátor pouze dělá malé zisky, mohlo by to být skryté býčí divergence.

- Divergence vyčerpání - Ta nastává když se cena a indikátor pohybují stejným směrem, ale pak obrátí blízko konce trendu. Například, pokud cena dosahuje nových maxim, ale pak začne dělat nižší minima, zatímco indikátor pokračuje v dělání vyšších minim, mohlo by to být býčí divergence vyčerpání.

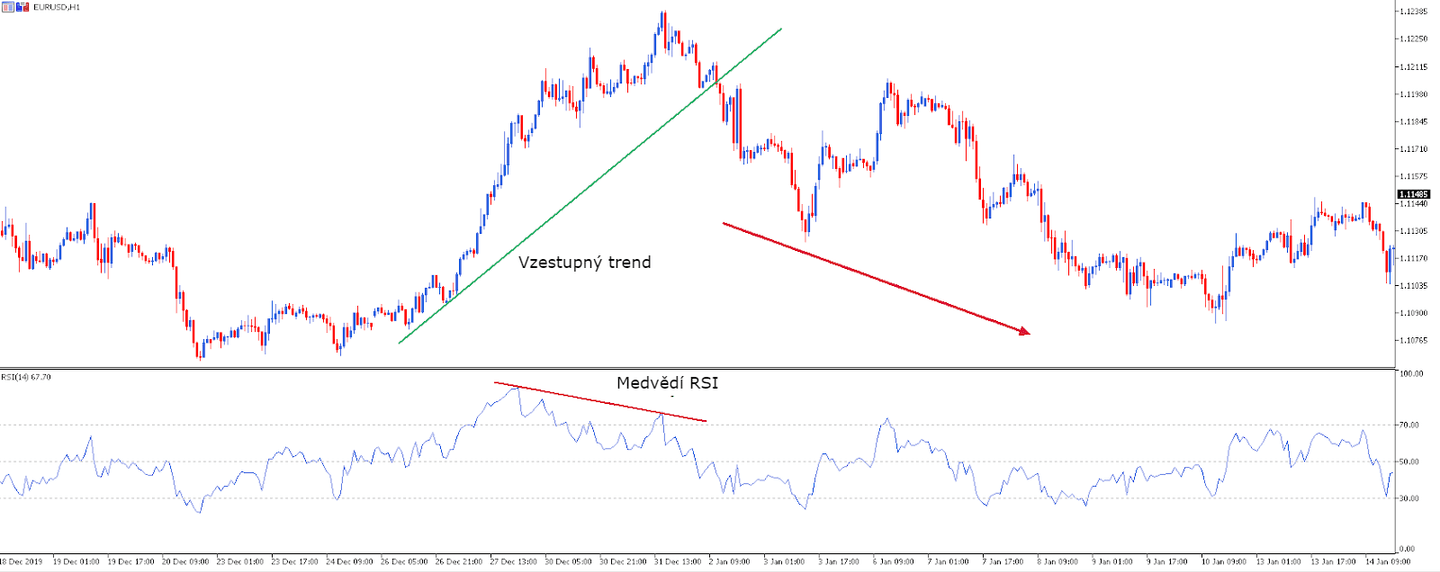

Můžeme použít RSI divergenci k nalezení vyčerpaných Forex párů (v příkladu na následujícím grafu). Divergence znamená, že vlny trendu jsou stále kratší a méně silné, což znamená, že trh se vyčerpává.

Divergence třídy A

Třídy A jsou nejvýznamnější a vedou k nejlepším signálům. Obvykle indikují prudkou a udržitelnou změnu. Definice je následující:

- Jedna medvědí div. třídy A nastává, když cena dosáhne nového maxima a indikátor vytvoří nižší maximum (Obrázek 1). Pro její identifikaci je důležité, aby druhé (nižší) maximum indikátoru nemělo dostatečný impuls k překonání svého předchozího maxima. To vám dá silnou indikaci, že se mění impuls ceny.

- Jedna býčí div. třídy A nastává, když cena dosáhne nových nižších minim, ale oscilátor generuje vyšší minima. Je důležité, aby druhé (vyšší) minimum nemělo dostatečný impuls k překonání svého předchozího minima. To také dává silnou indikaci změny impulsu.

Divergence třídy B

Ačkoli tento typ divergence vzniká s dostatečným impulsem, je vhodné jej potvrdit jiným indikátorem před použitím jako vstupní signál. (to ovšem u všech divergencí) Jedná se o slabší typ divergence, který naznačuje postupnou změnu.

- Medvědí div. třídy B nastává, když cena dosáhne stejné hodnoty, zatímco indikátor již vykazuje nižší minimum. To znamená, že cena by mohla mít ještě určitý impuls k pokračování v předchozím trendu. Dvojitý vrchol lze popsat jako moment rovnováhy, kdy jsou býci a medvědi v rovnováz.

- Býčí div. třídy B se obrací, když cena vytvoří dvojité dno nebo formaci W a indikátor současně generuje vyšší minima. Opět je zde moment rovnováhy, který činí signál poněkud nejistým.

Divergence třídy C

Divergence třídy C je nejslabší signál, zejména v problematických fázích trhu. Není vhodná jako podpora pro obchodní nastavení. Aby bylo jisté, že tento typ divergence vyloučíte, musíte vědět, jak je definována.

- Medvědí div. třídy C nastává, když cena dosáhne nových maxim a indikátor nemůže potvrdit nové maximum, zůstává blízko předchozích maxim. To znamená, že tentokrát indikátor ukazuje dvojitý vrchol, a proto není ztráta podkladového momentu silná.

- Jedna býčí div. třídy C nastává, když cena dosáhne nových nižších minim, ale indikátor neklesne pod předchozí minimum. Tímto způsobem vytvoří dvojité dno. Opět není pozorovaná ztráta hybnosti velká.

Skrytá divergence

Efektivní variantou je skrytá divergence. Také představuje odchylku mezi cenou a indikátorem, ale je to pokračovací vzor. Definuje se následujícím způsobem:

- Skrytá medvědí div.nastává, když se tvoří nižší maxima ceny a vyšší maxima indikátoru a slouží jako potvrzení klesajícího trendu.

- Skrytá býčí div. se projevuje vyššími minimy ceny a nižšími minimy oscilátoru. Je to potvrzení rostoucího trendu.

Divergence mohou být použity jako generátory signálů několika způsoby. Jedním způsobem je jednoduše počkat, až dojde k divergenci, a pak vstoupit do obchodu ve směru divergence. Dalším způsobem je použít divergence jako součást širšího obchodního systému nebo strategie.

Bez ohledu na to, jak je používáte, jsou divergence cenným nástrojem v technické analýze a mohou vám pomoci najít obchodní příležitosti s vysokou pravděpodobností.

Příklad divergencí RSI - Cena

Například, pokud cena akcie dosahuje nových maxim, ale indikátor RSI ne, mohla by to být medvědí divergence, která signalizuje možný vrchol. Na druhou stranu, pokud cena dosahuje nových minim, ale indikátor RSI ne, mohlo by to být býčí divergence, která signalizuje naopak potenciální dno.

Samozřejmě, divergence jsou pouze jedním typem signálu, který může vyčíst z technické analýzy. Nemělo by se na ně spoléhat výhradně, ale mohou být užitečné pro potvrzení jiných typů signálů.

Graf EUR/USD, kde je velmi jasně vidět medvědí divergence mezi cenou a RSI

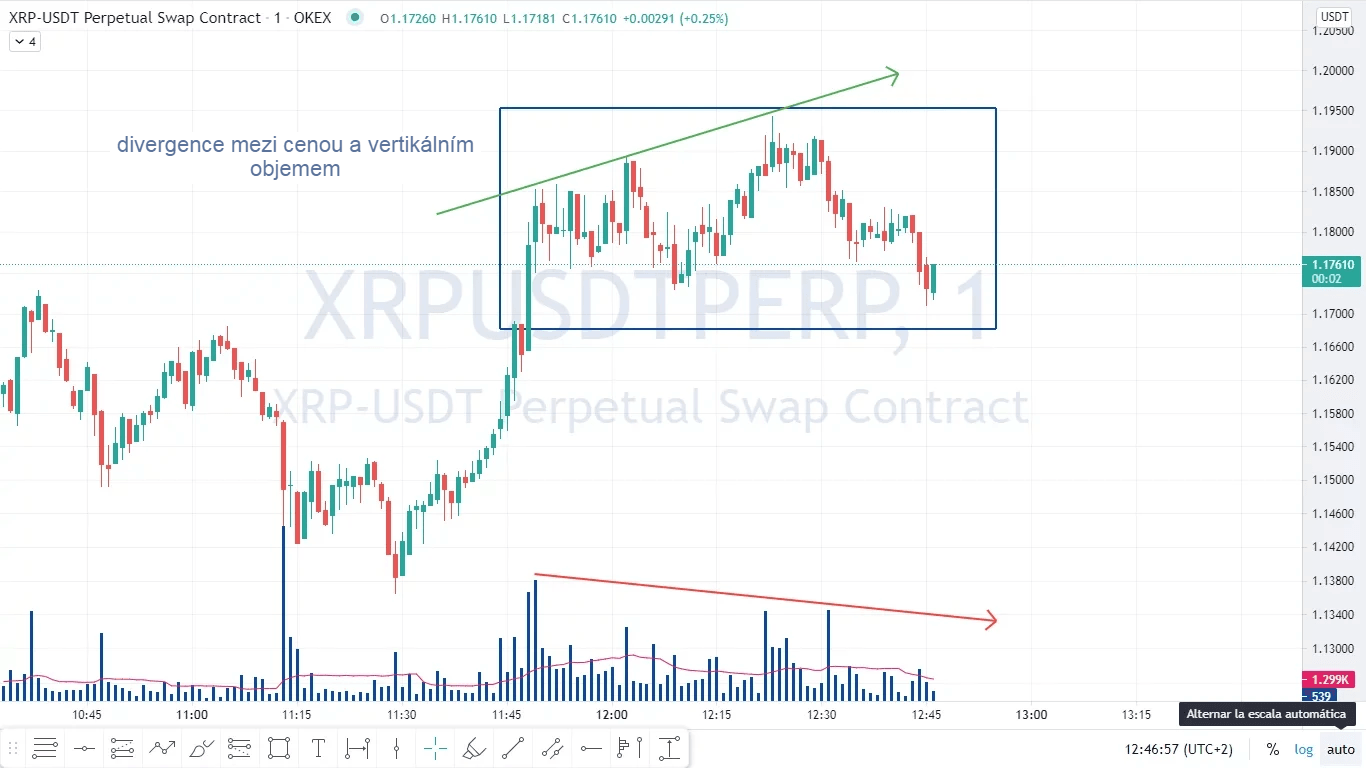

Cena a objem | Price Action

Nyní se pojďme podívat na příklad toho, co by byly divergence cena a objem v rámci tzv. Price Action. (cenového pohybu)

Například, v měnovém páru XRP - USDT (Tether), tedy velmi známe kryptoměny, můžeme pozorovat medvědí divergenci mezi cenou a objemem obchodů. To znamená, že zatímco cena má tendenci růst, objem obchodů klesá, což by mohlo znamenat změnu trendu. Ve skutečnosti, pokud je tato analýza doprovázena některým z dalších indikátorů, například zde můžeme vidět indikátor dvojitého vrcholu, který má tendenci indikovat změnu trendu.

Identifikace možných bodů zvratů na trhu je to právě to co hledáme pro naše obchodování. Tento indikátor může být také použit k potvrzení ostatní technických indikátorů. Například, pokud akcie tvoří vzor hlavy a ramena na cenovém grafu, ale není zde jasná divergence, nemusí to být platný signál. Nicméně, pokud je zde jasná divergence mezi cenou akcie a indikátorem objemu, mohlo by to potvrdit, že vzor hlavy a ramen je skutečně platný. (Čím více indikátorů potvrdí naši tezi, tím víc je signál platný)

Divergence nejsou vždy snadno rozpoznatelné a často mohou být špatně interpretovány. Proto je důležité sledovat divergenci spolu s dalšími technickými indikátory a provést vlastní průzkum před jakýmkoli investičním rozhodnutím.

Vybáráte si pro ivestování nejvohdnějšího brokera. Podívejte se na srovnávač brokerů.

Výhody a nevýhody používání divergencí v obchodování

Někteří analytici věří, že divergenci mohou použít k předpovědi změn trendu na trhu. Zatímco jiní věří, že mohou být použity k právě potvrzení trendů. Níže se podíváme na klady a zápory používání divergencí jako generátoru signálů.

Jednou z hlavních výhod používání divergencí jako generátoru signálů je, že mohou být použity k identifikaci možných korekcí na trhu ještě před jejich vznikem.

To znamená, že pokud vidíte, že se na vašich grafech formuje divergence a jste schopni otevřít pozici předčasně, můžete „naskočit na vlnu“ trendu s velmi pozitivními výsledky.

Nicméně, používání divergencí jako generátoru signálů má také některé nevýhody. Jednou z největších nevýhod je, že často mohou ukazovat na falešné signály. To znamená, že pokud vstoupíte do obchodu jen proto, že se formovala divergence, bez jakéhokoli jiného podpůrného indikátoru, trh by mohl pokračovat ve svém původním směru. (Ověřte si vaši tezi za pomocí několika indikátorů)

Také často může trvat dlouho, než se vytvoří, což znamená, že můžete přijít o některé potenciální zisky mezitím co čekáte na potvrzení až se vytvoří, než vstoupíte do obchodu.

| ✅ Výhody | ❌ Nevýhody | ||

| Mohou předpovědět změny na trhu | Někdy mohou dát investorovi falešné signály | ||

| Mohou identifikovat zpětné pohyby | Vyžadují další podpůrné indikátory | ||

| Správně zachyceny, mohou být ziskové. | Trvá jim, než se vytvoří |

| ✅ Výhody | ❌ Nevýhody |

| Mohou předpovědět změny na trhu | Někdy mohou dát investorovi falešné signály |

| Mohou identifikovat zpětné pohyby | Vyžadují další podpůrné indikátory |

| Správně zachyceny, mohou být ziskové. | Trvá jim, než se vytvoří |

Abych to na závěr shrnul, je jedno jestli objevíte divergenci normální nebo skrytou, všechny se totiž vyskytují poměrně často ve všech časových rámcích. Cílem tohoto článku bylo poskytnout veškeré informace, které vzdělávají o všech možných divergencích v obchodování, aniž by vás emočně pohltily. (Proto neustále opakuji, že je třeba je kombinovat s jinými indikátory - například indikátor volatility). Je třeba abychom byli dostatečně trpěliví, abychom počkali na vznik celé divergence a byli dostatečně disciplinovaní a přepínali mezi jejími nastaveními.