Akcie

Investování do Small Caps ETF

Při investování nacházíme různé velikosti společností v závislosti na jejich tržní kapitalizaci, což často způsobuje, že mají některé vlastnosti, které je odlišují od ostatních.

Small Caps, což jsou společnosti s nízkou kapitalizací, jsou považovány za trh, kde existuje více neefektivit, které by investoři mohli využít. Je tomu tak, protože teoreticky je méně analytiků a individuálních investorů sleduje, a proto je objevování cen a diskontování očekávání pomalejší a neefektivní.

V tomto článku se podíváme na to, co jsou Small Caps, co je faktor Small Caps a nejlepší Small Caps ETF pro investování.

Co jsou Small Caps a proč jsou zajímavé pro investování?

Když mluvíme o Small Caps, odkazujeme na ty společnosti, které mají nejmenší tržní kapitalizaci. To by bylo zhruba mezi 300 miliony dolarů a 2 miliardami dolarů v závislosti na poskytovateli indexu.

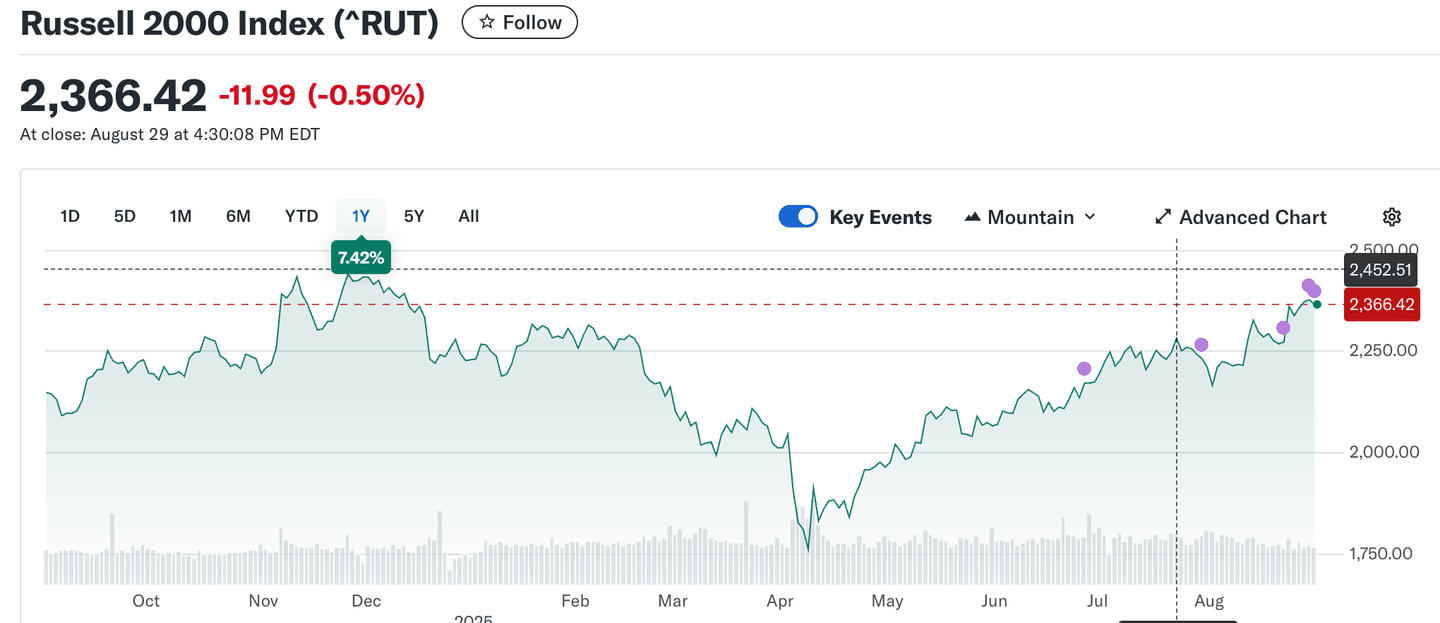

Existuje mnoho indexů, které sledují tento typ společností. Dva nejznámější jsou Russell 2000 a S&P SmallCap 600. Ale i přes to, že mají stejný cíl sledovat společnosti s nízkou kapitalizací, jejich složení a požadavky jsou různé, a proto i jejich výnosy:

Je z tohoto důvodu, že musíme dobře vybrat ETF, do kterého budeme investovat, a zkontrolovat složení jeho indexu a expozic.

Největší rozdíl mezi Russell 2000 a S&P 600 je, že druhý používá filtr zisků, to znamená, vybrané společnosti musí mít historii pozitivních zisků, aby byly způsobilé.

Small Caps jako Faktor

V 90. letech profesoři Fama a French vytvořili model 3 faktorů pro rozšíření slavného CAPM.

Kromě tržního rizika (beta) přidali reprezentované tržní kapitalizací small caps ve vztahu k large caps) a Value (reprezentované nízkými násobky).

Tyto dvě rizika, také běžně nazývané faktory, by byly prvními dvěma v dlouhém seznamu dalších, které by byly objeveny později a o kterých budeme psát.

Fama a French jsou zodpovědní za vysvětlení nadprůměrných výnosů v určitých portfoliích nebo expozicích.

Požadavky a nuance investování s faktorem Small Caps

Všechno v životě má svou cenu a to platí i na burze, proto výnosy nad průměrem, které faktory jako small caps poskytují, přicházejí s určitými důležitými nuancemi a omezeními při jejich aplikaci v reálném životě.

Investování podle faktorů obecně má 3 základní požadavky:

- Vytvořit široké portfolio co se týče počtu akcií a soustředěné na faktor, aby se jeho alfa neztratila.

- Pravidelně rebalancovat portfolio pro vyřazení těch, které již nesplňují nejlepší hodnocení faktoru, a zařazení nebo ponechání společností, které ho splňují.

- Opakovat tento proces po mnoho let protože i když pravděpodobnosti úspěchu jsou vysoké, vždy můžeme narazit na roky s pravděpodobností selhání a pokud strategii opustíme, nemusíme být přítomni, když dojde k zotavení, které vykompenzuje tyto špatné období.

Nyní přejdeme k nuancím, které jsou také velmi důležité:

První nuance je volatilita. I když víme, že volatilita a riziko jsou různé věci, je třeba zdůraznit, že smallcaps mají větší volatilitu než průměr a mnohem více než většina velkých společností. Proto před investováním na základě tohoto faktoru musíme být spokojeni s většími výkyvy, které bude mít, s maximálním drawdownem a s dobou čekání na zotavení.

Druhá nuance se týká rizika následných výnosů a toho, jak se strategie může stát zablokovanou. To by způsobilo, že se koláč rozdělí mezi více lidí, a proto výnosy klesnou.

Třetí a poslední nuance se velmi týká požadavku na vytvoření širokého portfolia - nuance koncentrovaná na faktor. To znamená, že musíme mít všechny akcie, které odpovídají percentilu nebo dokonce decilu s nejmenší kapitalizací pro tento faktor smallcaps. A nuance spočívá v tom, že investoři a správci často podléhají zkreslení reprezentativnosti a ergodické klamavosti a myslí si, že vysoká pravděpodobnost dobrých výnosů širokého portfolia koncentrovaného na faktor smallcaps je také automaticky přenositelná na individuální výběr akcií v rámci portfolia, které není tak široké. Proto vidíme tolik smallcaps fondů s aktivním řízením, které nepřekonávají své indexy.

Jak investovat do faktoru Smallcaps s ETF?

ETF se vyznačují tím, že poskytují levný a rychlý přístup k velmi specifickým trhům, jako jsou v tomto případě indexy Small Caps, a můžeme je najít pro různé země a regiony.

Výhodou investování do ETF s faktorem Smallcaps je, že již dělají veškerou tuto těžkou práci výběru hodnot, sestavení portfolia a jeho rebalancování. Ale jak jsme viděli na příkladu indexů, někdy to nedělají nejlepším způsobem. Proto je úkolem každého z nás zjistit, jaké je jejich složení a vybrat ten, který je nejlépe sladěn s naší strategií a cíli.

Následuje seznam ETF, které lze koupit v Evropě a které sledují faktor Smallcaps.

Nejlepší Small Caps ETF

V následující tabulce najdete sbírku ETF Small Caps s nejlepším kumulovaným výnosem za poslední 3 roky.

| Název ETF | TER p.a. | 3letý výnos | Ticker | ||||

| SPDR MSCI USA Small Cap Value Weighted UCITS ETF | 0,30 % | 28,88 % | USSC | ||||

| WisdomTree Emerging Markets SmallCap Dividend UCITS ETF | 0,54 % | 16,53 % | DGSD | ||||

| L&G Russell 2000 US Small Cap Quality UCITS ETF | 0,30 % | 16,21 % | RTWO | ||||

| iShares MSCI USA Small Cap ESG Enhanced UCITS ETF (Acc) | 0,43 % | 16,10 % | CUSS | ||||

| SPDR MSCI Emerging Markets Small Cap UCITS ETF | 0,55 % | 14,57 % | EMSD |

| Název ETF | TER p.a. | 3letý výnos | Ticker |

| SPDR MSCI USA Small Cap Value Weighted UCITS ETF | 0,30 % | 28,88 % | USSC |

| WisdomTree Emerging Markets SmallCap Dividend UCITS ETF | 0,54 % | 16,53 % | DGSD |

| L&G Russell 2000 US Small Cap Quality UCITS ETF | 0,30 % | 16,21 % | RTWO |

| iShares MSCI USA Small Cap ESG Enhanced UCITS ETF (Acc) | 0,43 % | 16,10 % | CUSS |

| SPDR MSCI Emerging Markets Small Cap UCITS ETF | 0,55 % | 14,57 % | EMSD |

Analýza SPDR MSCI USA Small Cap Value Weighted UCITS ETF

ETF sleduje index MSCI USA Small Cap Value Weighted, který má v portfoliu malé americké společnosti vážené podle prodeje, zisků, hotovosti a účetní hodnoty.

Klíčová data:

- Jeho metoda replikace je fyzická s optimalizovaným vzorkováním.

- Jeho základní měna je USD

- Nemá měnové zajištění.

- Je domicilován v Irsku.

- Jeho dividendová politika je akumulace.

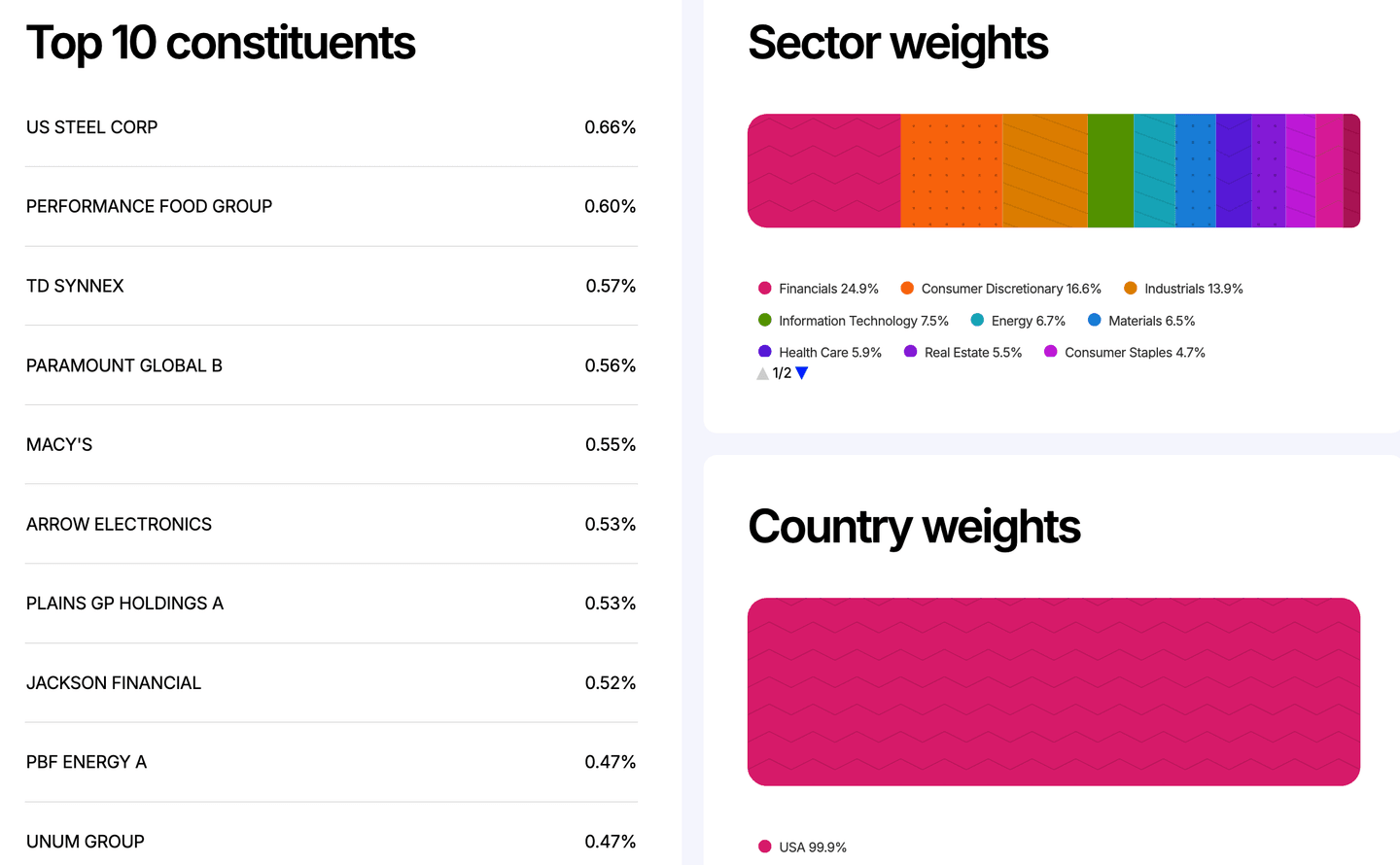

Toto jsou hlavní pozice vašeho portfolia a rozpis po odvětvích:

Pamatujte, že ETF se nekupují u správců fondů, ale u brokerů. Podívejte se na naše srovnání poplatků: Nejlepší broker pro nákup ETF z Česka.

Názor Rankia:

Něco docela zajímavého, co nám opět dává příklad, nejen o cykličnosti trhu, ale také o potřebě být diverzifikovaný a rozumět složení portfolia ETF, je, že i když v posledních 6 měsících si smallcaps z rozvíjejících se trhů vedly hůře než rozvíjející se trhy obecně, historie je jiná, pokud porovnáme posledních 5 let, kdy si smallcaps z rozvíjejících se trhů vedly mnohem lépe. Kombinace faktorů je něco zajímavého, co by mohlo zlepšit výnosy.

Small Caps ETF mohou být dobrou alternativou pro ty, kteří chtějí mít expozici vůči tomuto faktoru. Obvykle se doporučují jako tilts nebo zkreslení a ne jako jádro pasivního indexovaného portfolia, ale také mohou být součástí jiných typů portfolií a dokonce existují pasivní indexovaná portfolia, která používají tento faktor jako jádro, i když to nedoporučuji, protože přidává rizika, která se málokdy zmiňují.

Je třeba dobře zkontrolovat index, který sledují, nuance, umět pracovat s dodatečnými riziky a požadavky, aby vše bylo v souladu s portfoliem.