Akciový trh

3 x REIT k investování s potenciálem růstu

Již několik týdnů máme velmi dobré burzovní zprávy na všech frontách, konkrétně; zlato, bitcoin, akcie... a dalším z sektorů, který je na maximech, jsou nemovitosti. Anglicky se používá termín real estate investment trust, čili REIT.

Tedy, s nemovitostmi na maximech, nejen ve Česku, ale také na mezinárodní úrovni, a tudíž se všemi vstupními bariérami, které to znamená, konkrétně; vysoká cena, nákup nemovitostí v zahraničí (dnes se zaměříme především na USA) a makroekonomická nejistota atd. jsem se rozhodl přinést náš názor na příležitost, kterou by mohly představovat nemovitosti v této době, stejně jako 3 REIT (real estate investment trust) s potenciálem růstu v průběhu roku 2025

Proč nemovitosti (REIT)?

Těch důvodů je hned několik. Akcie tohoto burzovního segmentu za velmi zajímavé z následujících důvodů:

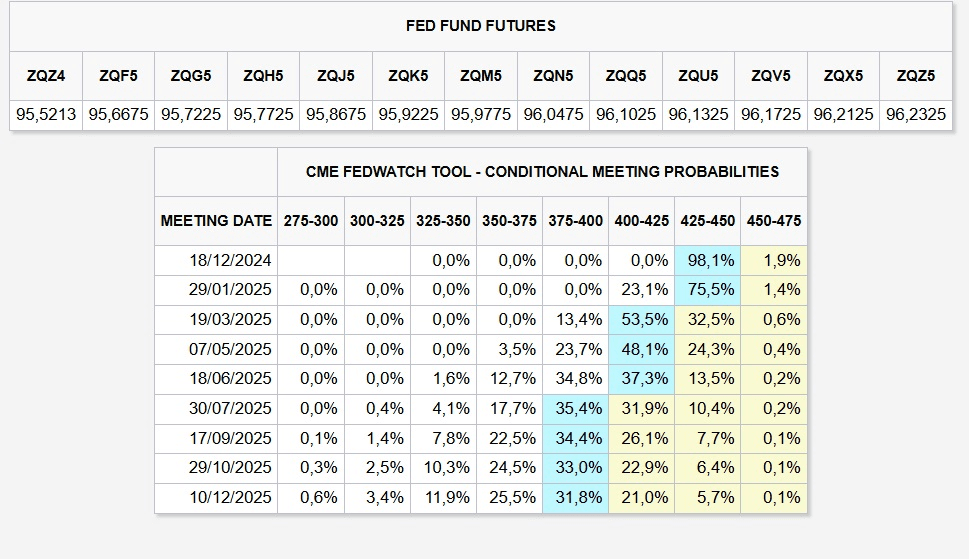

- Snížení úrokových sazeb: Nyní je pravda, že s příchodem Trumpa je velkou otázkou, zda se inflace opět vystřelí s jeho celní politikou, jejíž daně se velmi pravděpodobně přenesou na spotřebu, nebo zůstane pod kontrolou. Ale ať už to bude jakkoli, dokonce i investoři sázejí na rok 2025 s nižšími úrokovými sazbami (mezi dvěma a třemi sníženími), aby je nakonec nechali v rozmezí mezi 3,75% - 4,25%, což by zpřístupnilo financování pro nákup nemovitostí a investičních projektů, čímž by se zvýšila poptávka v sektoru a potenciálně podpořily ceny nemovitostních aktiv. V každém případě musíme být pozorní a sledovat, jak se situace s úrokovými sazbami vyvíjí na příštím zasedání FED.

- Návrat do kanceláří: Po letech nejistoty na trhu kanceláří kvůli práci na dálku je patrné oživení poptávky po firemních prostorech. Návrat k hybridnímu nebo prezenčnímu modelu motivuje firmy k hledání moderních a lépe umístěných kanceláří, což by mohlo oživit tento segment realitního trhu a nabídnout atraktivní investiční příležitosti.

- Méně regulace v éře Trumpa: Pokud by se znovu uplatnily deregulační politiky charakteristické pro Donalda Trumpa, mohly by se snížit omezení v realitním sektoru, což by usnadnilo nové rozvoje a vytvořilo příznivější prostředí pro investory. A to tím spíše, že Trump pochází právě z sektoru realitní propagace. Nejen to, ale také slíbil mnohem více výstavby a snížení hypotečních sazeb na 3%, které jsou v současnosti více než dvojnásobné. Stručně řečeno, hypoteční sazby ve Spojených státech se týkají procenta úroku, které musí dlužníci platit z hlavní částky hypotečního úvěru. A samozřejmě, pokud by se podařilo dosáhnout takového cíle, nebo alespoň snížit je na 4% nebo 4,5%, mohla by se objevit větší investice do nového nákupu bydlení.

REIT: 3 akcie Real Estate pro rok 2025

Jak víš, REITs jsou nejpohodlnější a nejlevnější způsob investování do realitního sektoru, protože jsou to v podstatě subjekty, které vlastní a v mnoha případech provozují výnosové nemovitosti, jako jsou bytové domy, kanceláře, sklady, nemocnice a mnoho dalšího.

A nejlepší na tom je, že jsou obchodovány na burze stejně jako akcie jakékoli společnosti, což znamená, že do nich můžeš investovat nákupem akcií prostřednictvím svého obvyklého makléře, jako bys investoval do NVIDIA, Microsoft nebo Apple.

*Jako vždy, chceme s vámi být plně transparentní: nejsem profesionální finanční poradci. Našim cílem je sdílet informace a analýzy založené na důvěryhodných zdrojích, abychom vám pomohli činit informovaná rozhodnutí. Proto vám doporučuji, abyste si provedl vlastní výzkum před investováním.

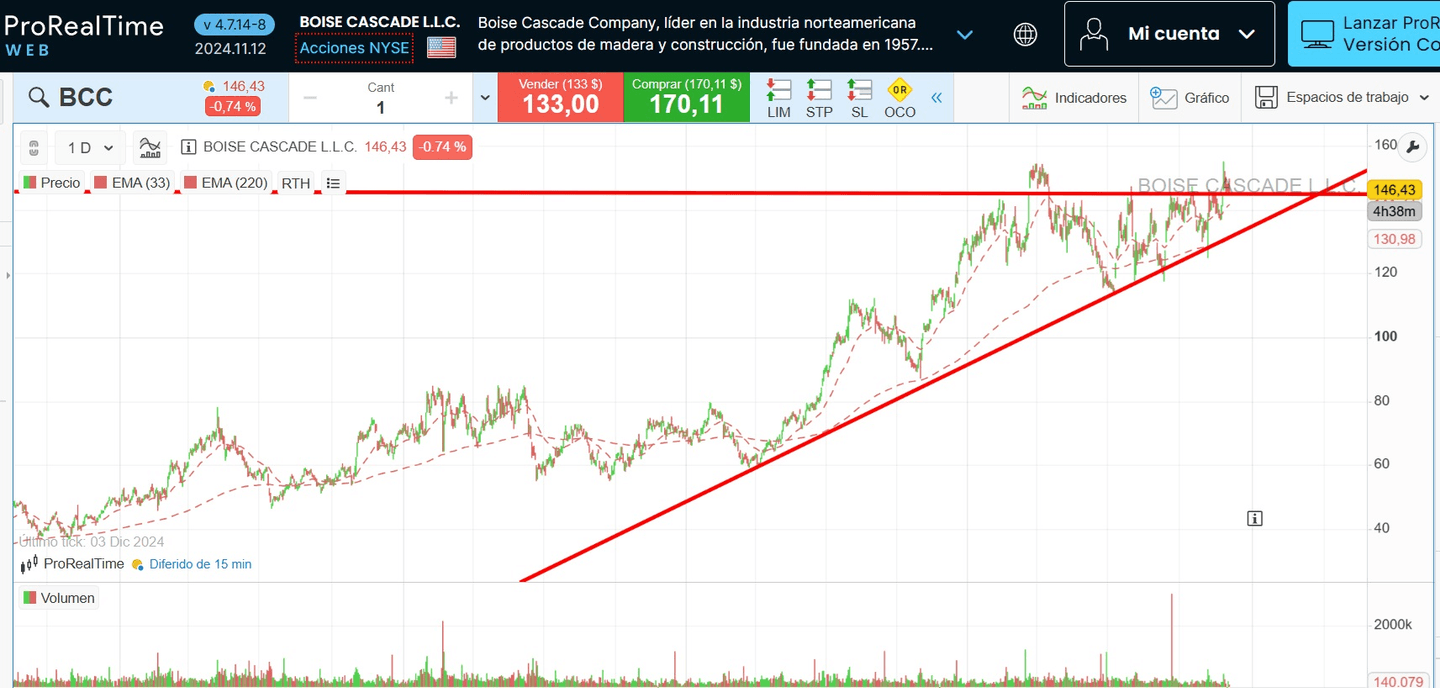

1. REIT: Carlisle Companies (CSL)

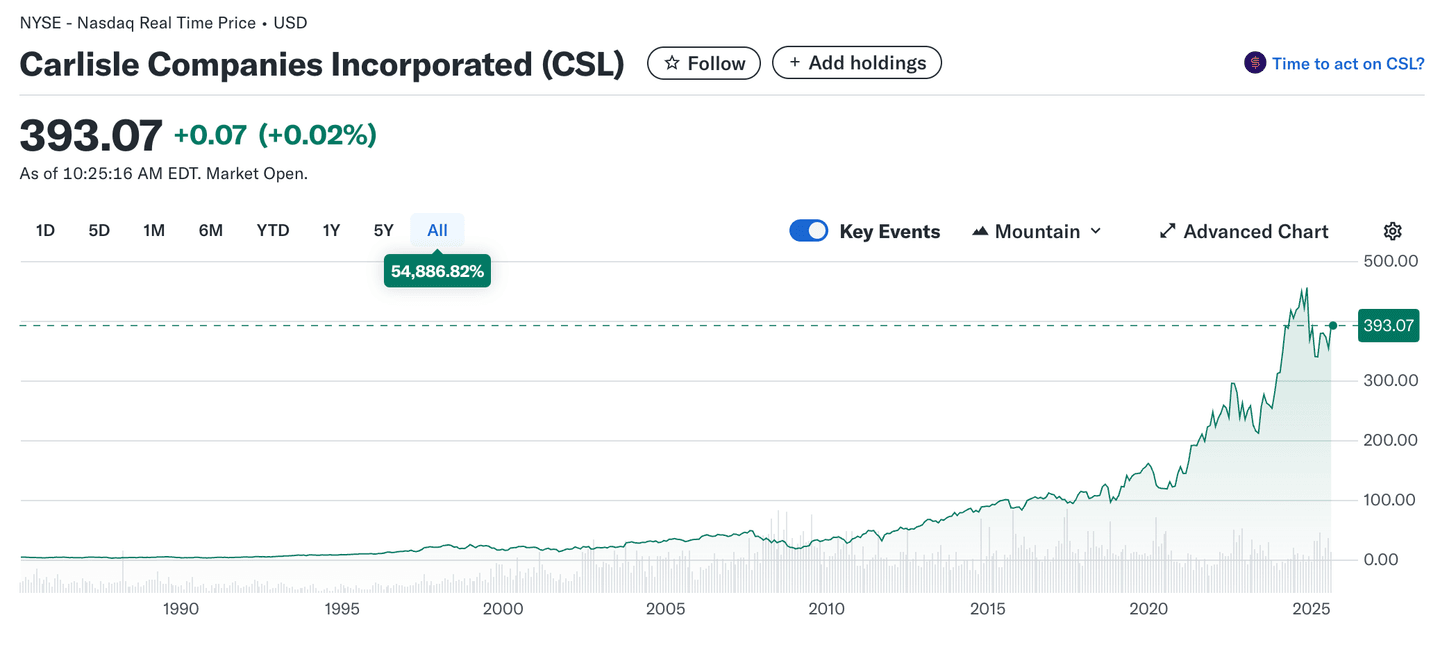

Začněme mluvit o Carlisle Companies (CLS), společnosti, která za posledních deset let dosáhla výjimečného výkonu, výrazně překonávající index S&P 500.

Ale, co tento titul dělá tak zvláštní?

No, CSL nedávno transformovala svůj obchodní model, zaměřením na stavební materiály a technologie hydroizolace. Natolik, že nyní 70 % jejích příjmů pochází ze stavebních materiálů a 30 % z technologií souvisejících s ochranou proti počasí. Zajímavé je, že více než 60 % jejích prodejů směřuje na trh renovací a výměn, především v komerčním sektoru ve Spojených státech. To znamená, že je dokonale připravena využít to, co mnozí nazývají "zlatým věkem" renovací, který se očekává v příštích letech.

Navíc, Carlisle Companies vykazuje působivé finanční výsledky:

- EBITDA marže: neustále rostla v posledních pěti letech z 19 % na více než 25 %.

- Výnos z dividend: 0,9 %,

- Řada dividend: společnost zvyšovala své dividendy po dobu 48 po sobě jdoucích let s ročním růstem 15,5 % v posledních pěti letech. Aktuálně je její výplatní poměr 14,15 %.

- Navíc, jak její hrubé příjmy, tak její hrubé zisky rostly, i když je pravda, že ve 2. čtvrtletí 2024 se dostaly příliš vysoko a nyní se mírně korigovaly.

2. REIT: Boise Cascade Company (BCC)

Nyní si povíme o Boise Cascade Company (BCC), společnosti s tržní kapitalizací kolem 5,7 miliard dolarů, která se zaměřuje na stavební materiály.

Společnost byla založena v 50. letech a BCC stabilně rostla, zvyšovala své příjmy ročním tempem 10,2 % mezi lety 2019 a 2023. Společnost působí ve dvou hlavních segmentech: Dřevěné výrobky a Distribuce stavebních materiálů.

V segmentu Dřevěných Produktů vyrábí a prodává překližku, lepené nosníky a další související produkty. Má strategicky umístěné provozy, což mu zajišťuje spolehlivý přísun surovin. Ale co mi přijde nejzajímavější, je jeho segment Distribuce Stavebních Materiálů. Zde se zaměřují na distribuci produktů jako jsou obklady, střechy, izolace a dveře, a tento segment rostl o 9,9 % ročně od roku 2013.

Proč je to relevantní? Protože je zde velká poptávka na trhu s více rodinnými domy, tedy bytovými domy a kondominii, která je v současnosti nedostatečně pokryta. Navíc, navzdory současným výzvám kvůli vysokým úrokovým sazbám, BCC udržuje vyšší marže než úrovně před pandemií.

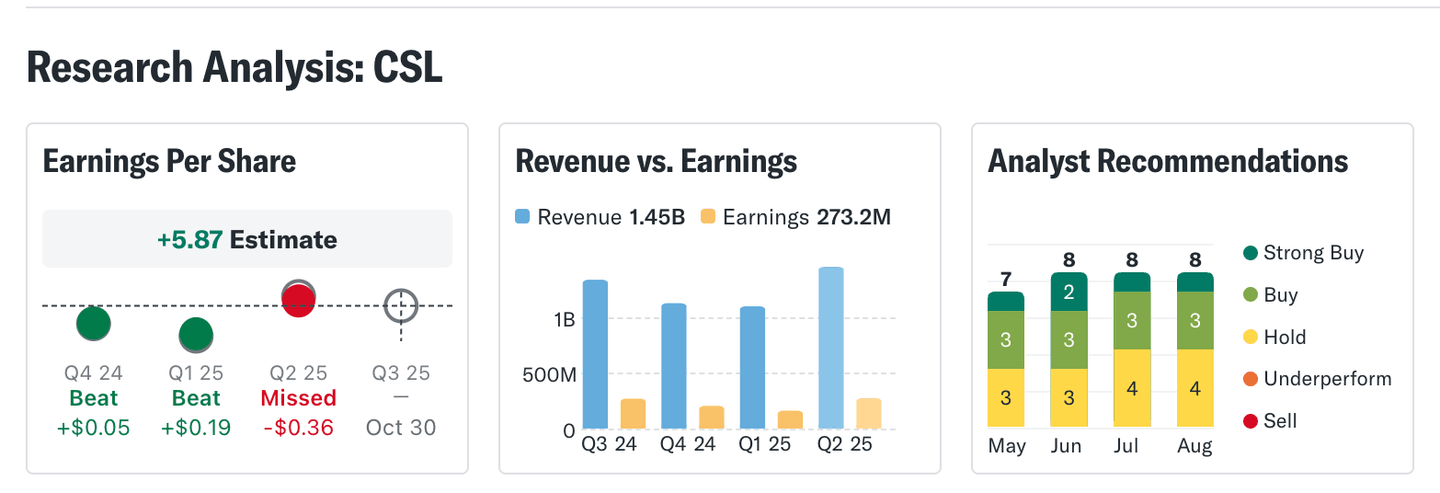

Na technické úrovni vždy respektoval strukturu Dow s rostoucími minimy a zdá se, že prolomil odpor kolem úrovně 144 USD, aby nyní nakreslil throwback a opřel se o něj jako o novou podporu.

Pokud jde o jeho finanční výsledky:

- EBITDA marže: 11%

- Výnos z dividend: 0,57 %,

- Řada dividend: byly rostoucí posledních 10 let. V současnosti je jeho payout 8,22 %. Navíc společnost obvykle vyplácí roční speciální dividendy. Letos například vyplatili speciální dividendu ve výši 5,00 USD na akcii, čímž zvýšili celkový roční výnos na 4 %. Níže označuji červeně mimořádnou dividendu z předchozích let

3. REIT: Rexford Industrial (REXR)

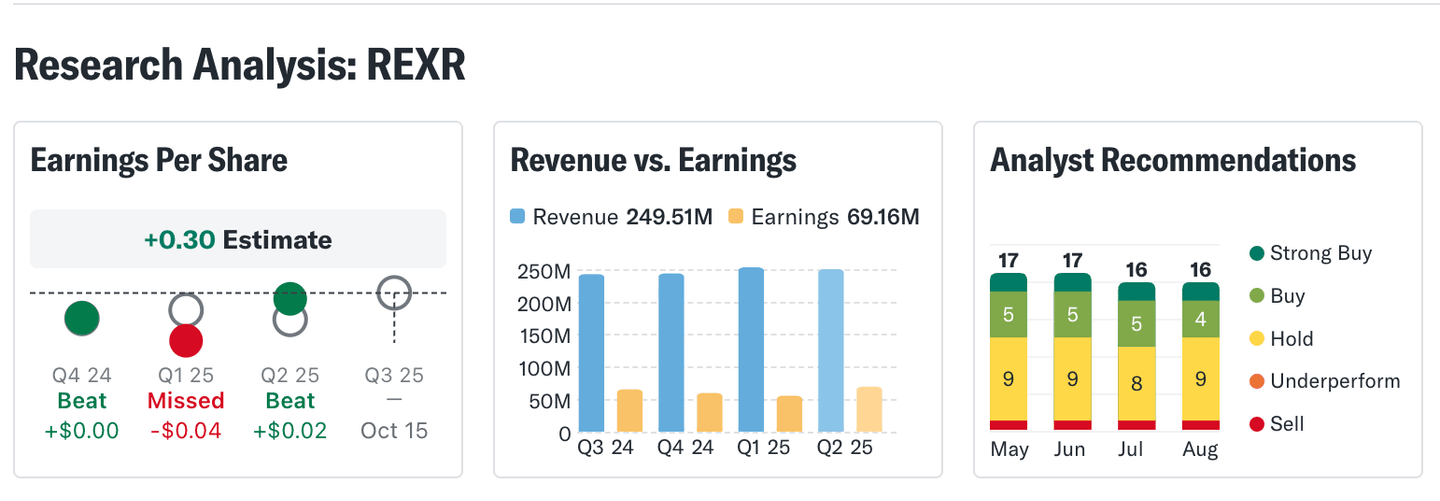

Na závěr bych chtěl mluvit o Rexford Industrial (REXR), REIT( real estate investment trust) zaměřeném na průmyslové nemovitosti v jižní Kalifornii, což je jeden z největších průmyslových trhů na světě.

Na jedné straně je jejich strategická poloha silnou stránkou. Mají nemovitosti v regionu s vysokou poptávkou a nízkou dostupností, což by mohlo vést k dlouhodobému zvyšování hodnoty. Navzdory nejistotám si udržují vysokou obsazenost 97,6%, což je dokonce vyšší než u některých jejich větších konkurentů.

Kromě toho REXR prokázal finanční odolnost. Pokračovali v investicích, dokončili investice v hodnotě 60 milionů dolarů během posledního čtvrtletí a dalších 70 milionů dolarů po skončení čtvrtletí. Mají také silné úvěrové hodnocení a celkovou likviditu 1,6 miliardy dolarů, což jim dává prostor pro další růst. Podívejme se na některé zajímavé údaje:

- EBITDA marže: relativně stabilní, i když rostoucí v posledních pěti letech. Aktuálně je na 65%

- Výnos z dividend: 3,97%,

- Růst dividend: rostly posledních 10 let. A jen za poslední 3 roky vzrostly téměř o 25%. Aktuálně je jejich výplatní poměr 135,22%.

- Pokud jde o jejich celkové příjmy, stejně jako provozní zisk, byly více méně rostoucí, vždy udržovaly politiku EPS nad očekáváními.

Je pravda, že jeho cena klesla v posledním roce kvůli ekonomickým a politickým obavám, což ovlivnilo nejen REXR, ale také další společnosti v regionu. Nicméně, to by mohlo představovat investiční příležitost. A ve skutečnosti, na technické úrovni, společnost mohla dosáhnout dna své kotace, v chartistické formaci z trojitého dna.

A podle různých analytiků, pokud se REXR vrátí na své historické úrovně ocenění, mohli bychom v příštích letech vidět významný růstový potenciál, dokonce přesahující 75%. Samozřejmě to bude záviset na tom, jak se budou vyvíjet úrokové sazby a globální ekonomická situace, ale jeho silná pozice by mohla být prospěšná pro trpělivé investory.