Indikátory

Buffettův indikátor, Je spolehlivý?

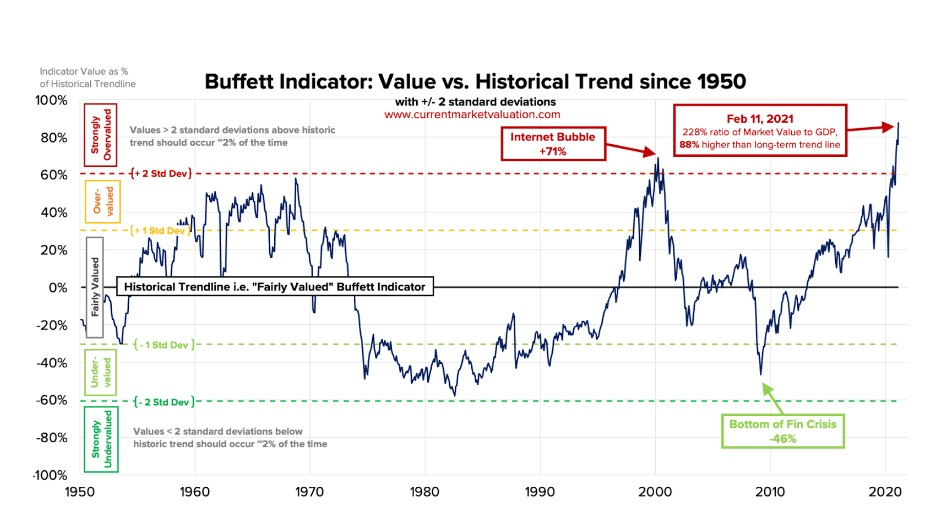

Dovolte mi položit vám otázku: Je trh v současné době drahý nebo levný? A pokud je drahý, a z jakéhokoli důvodu by začala korekce, kde bychom mohli najít jeho dno? Buffettův indikátor nám poskytne odpověď.

Samozřejmě, nikdo nemá přesnou odpověď na tuto otázku, ale existuje poměrně přesný ukazatel, který nám může pomoci najít dostatečně přibližnou odpověď: dnes vám představuji Buffettův indikátor, pojmenovaný na počest jeho tvůrce, Warrena Buffetta, někdy koncem 90. let.

Co je Buffettův indikátor?

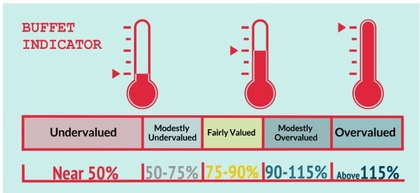

Buffettův indikátor je teploměr, který měří poměr mezi celkovou hodnotou akciového trhu země a jejím HDP (Hrubý domácí produkt). Populárně se používá k hodnocení, zda je akciový trh nadhodnocený nebo podhodnocený.

Zpopularizoval jej Warren Buffett kolem roku 2000. Tehdy v rozhovoru pro Fortune Buffett hovořil o tomto indikátoru jako o užitečném nástroji, který mu umožňoval určit, zda je burza v daném okamžiku drahá nebo levná.

Zde je výňatkem z jeho rozhovoru:

Pravděpodobně je to nejlepší individuální měřítko toho, kde se v daném okamžiku nacházejí ocenění [...] Pro mě je zpráva tohoto grafu následující: pokud procentní poměr klesne na rozmezí 70% až 80%, je pravděpodobné, že nákup akcií bude velmi úspěšný. Pokud se poměr blíží 200%, jako tomu bylo v roce 1999 a části roku 2000, hrajete si s ohněm.

Warren Buffett pro časopis Fortune.

Uvedu, že indikátor vznikl uprostřed dot-com bubliny, kdy trh vykazoval jasné signály nadhodnocení. Možná díky němu se Buffett dokázal vyhnout účasti na této finanční bublině a ztrátě velkého množství peněz.

Jak vypočítat Buffettův indikátor? | Vzorec

Realita je taková, že Buffettův indikátor je velmi snadno vypočítatelný pro každého začínajícího investora. Jednoduše musíte rozdělit celkovou tržní kapitalizaci země jejím HDP. A to je vše. Od Buffetta pocházejí jednoduché a koherentní věci, které fungují.

Vzorec pro jeho výpočet definujeme takto:

- Buffettův indikátor = (CMS/HDP)*100

- Kde:

- CMS: Je celková tržní kapitalizace ekonomiky

- HDP: Je celková produkce země v daném okamžiku.

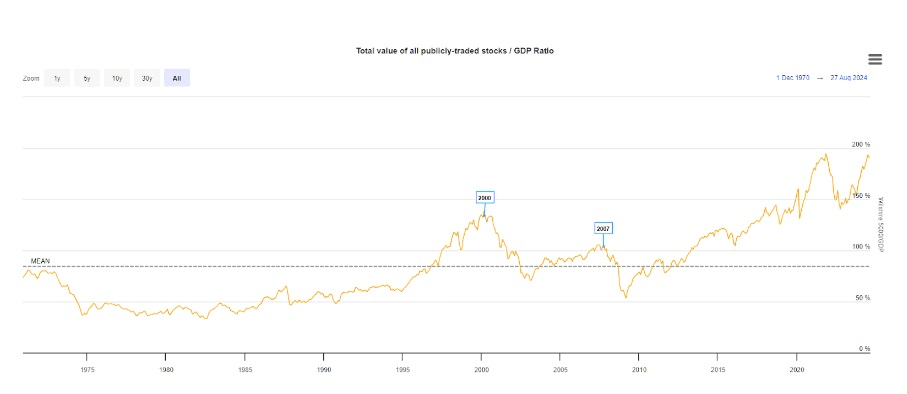

Jen malá poznámka: Když mluvíme o celkové tržní kapitalizaci ekonomiky, nemluvíme o jejím hlavním indexu, například SP500 v USA. Ne, mluvíme o souboru jejích veřejně obchodovaných společností, nebo jinými slovy, o souboru jejích indexů a ne jen o referenčním selektivním indexu.

Co ukazuje Buffettův indikátor?

Buffettův indikátor ukazuje, zda trh považujeme za drahý nebo nadhodnocený, když se nachází výrazně nad svým historickým průměrem. Typický práh, který se používá k posouzení, zda je trh nadhodnocený, je 90 % nebo vyšší. Nicméně percentily "drahý nebo levný" by byly následující:

- Podhodnocený: Méně než 50 % svého historického průměru

- V hodnotě: Mezi 75 % a 90 %

- Velmi nadhodnocený: Nad 115 %.

Například, pokud je indikátor 150%, znamená to, že tržní kapitalizace země je 1,5krát vyšší než HDP. To naznačuje možnou nadhodnocenost a/nebo bublinu, protože velikost akciového trhu je větší než ekonomika.

Na druhou stranu, když se indikátor nachází pod 75%, mohlo by to naznačovat, že akciový trh je podhodnocený ve vztahu k velikosti ekonomiky a možná je vhodný čas na nákup.

Když je Buffettův indikátor na vysokých úrovních, investoři obvykle očekávají možnou korekci nebo pokles cen akcií. Důvodem je, že v určitém okamžiku by se ceny akcií měly sladit se základními ekonomickými fundamenty země, jako je růst HDP nebo zisky společností.

Podle Buffettova indikátoru, je trh drahý nebo levný?

Odpověď na tuto otázku bych chtěl znát každý. Je trh drahý nebo levný? No, bezpochyby je to těžká odpověď, nicméně, zkusíme odpovědět na tuto otázku pomocí Buffettova indikátoru.

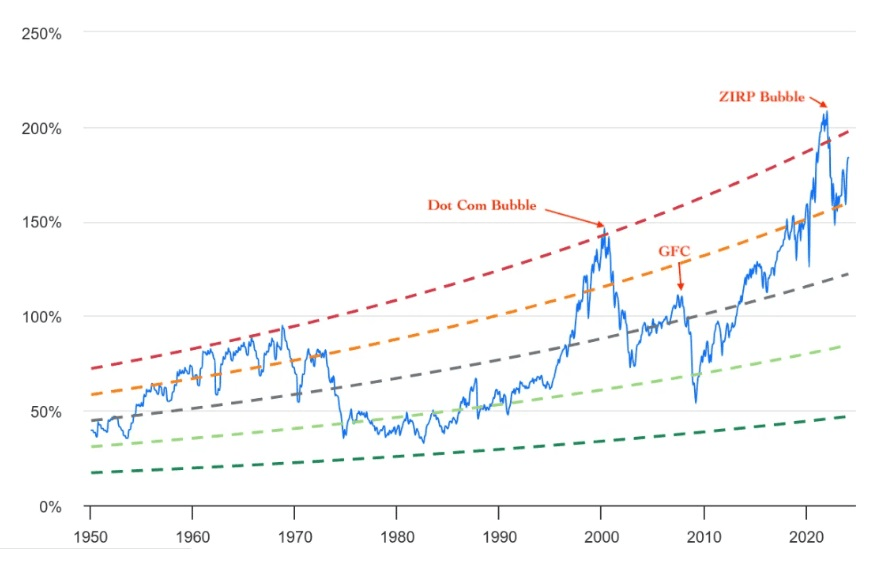

V tuto chvíli se indikátor nachází kolem 200% (to znamená, že americký akciový trh je dvakrát větší než ekonomika země), což nás vede k závěru, že americká burza je velmi nadhodnocená.

Nicméně, v tomto bodě je třeba dodat, že možná úrovně, které stanovil sám Buffett, jsou poněkud zastaralé, protože když byl tento indikátor vytvořen na konci 90. let, nebralo se v úvahu, že o deset let později - od finanční krize v roce 2008 - vstoupíme do éry levných peněz díky našim centrálním bankéřům prostřednictvím měnových stimulů (zaplavení likviditou), nebo díky našim politikům prostřednictvím fiskálních stimulů (dotace, cla na zahraniční konkurenci atd.), když ne obojí najednou.

Podle Buffettova indikátoru: Kde bychom našli dno trhu?

V případě kolapsu na burze by nám Buffettův indikátor mohl pomoci odhadnout potenciální úrovně, kde by trh mohl dosáhnout "dna", v závislosti na závažnosti korekce. Podívejme se na tři možné úrovně těchto "den":

- Mírný odhad (úroveň Buffettova indikátoru: 80%-90%): V tomto odhadu by trh zažíval významnou, ale kontrolovanou korekci. Historické úrovně v tomto rozmezí považujeme za blízké správné hodnotě akciového trhu ve vztahu k velikosti ekonomiky. I když to velmi závisí na konkrétní ekonomice.

- Střední odhad (úroveň Buffettova indikátoru: 60%-70%): Zde by trh byl uprostřed hlubší korekce a mohli bychom dokonce mluvit o ekonomické recesi. Příkladem nedávné krize, kdy byly dosaženy tyto úrovně, byla finanční krize v roce 2008.

- Odhad úplného zničení (úroveň Buffettova indikátoru: 30%-50%): Zde bychom již mluvili o velkých slovech, o historickém burzovním kolapsu. Masivní ztrátě důvěry na finančních trzích a dokonce o hluboké ekonomické depresi, ve stylu „krachu z roku 1929“. Na následujícím grafu jsou rozebrány možné tržní dna, podle různých procent poměru tržní kapitalizace ve vztahu k velikosti ekonomiky.

Je Buffettův indikátor spolehlivý?

Na začátek, jako u každé burzovní analýzy, žádný indikátor není 100% neomylný, a samozřejmě, Buffettův indikátor není výjimkou.

I když se nejedná o neomylný indikátor, a je vhodné jej kombinovat s analýzou jiných indikátorů, může nám poskytnout relativně přesný pohled na to, kde se nacházíme z hlediska drahého nebo levného, i když, jak jsme již dříve zmínili, možná by bylo vhodné aktualizovat jeho úrovně překoupení nebo přeprodeje.

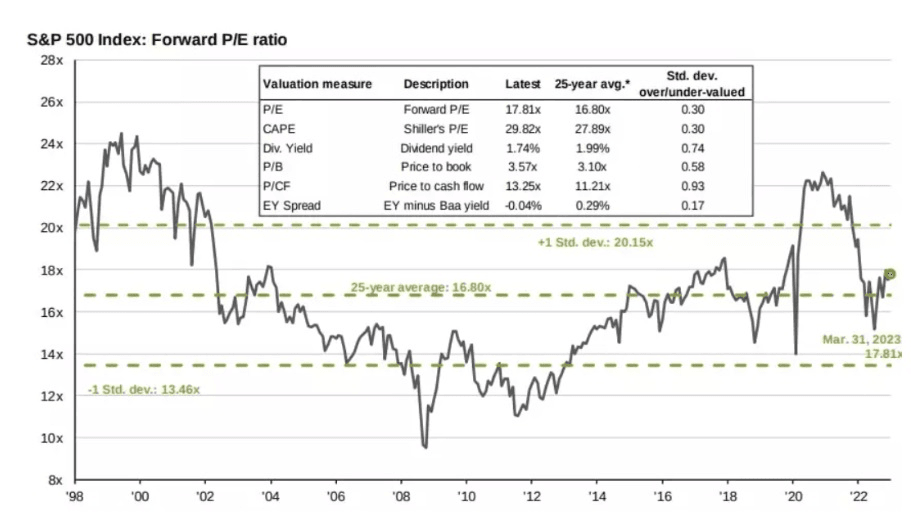

Například, pokud hledáme jinou odpověď prostřednictvím jiné metriky, můžeme se také obrátit na PER (poměr ceny k zisku). Tam vidíme, že aktuálně je na úrovni 27násobku pro S&P 500, oproti historickému průměru 18násobku. Opět vidíme, že trh se zdá být nadhodnocený, i když v menší míře než s Buffettovým indikátorem.

Další idnikátory, které stojí za zmíňku jsou klouzavý průměr, fear a greed index, MSCI a VIX.

V konečném důsledku nám Buffettův indikátor určuje představu o tom, zda je trh v současné době nadhodnocený nebo podhodnocený. A také jak dlouho tyto vrcholy a údolí chamtivosti nebo extrémní chamtivosti obvykle trvají.