Dividendy

Jak vybrat společnosti, které vyplácí dividendy?

Když investor začíná vytvářet své investiční portfolio s dividendami, vyvstává stejná otázka: Kde začít? Před nesmírností společností, které vyplácí dividendy po celém světě, začínající investor většinou začíná se společnostmi ze své země, protože je zná lépe, ale možná to není nejlepší volba. Sázka výhradně na místní firmy omezuje diverzifikaci a zvyšuje sektorové riziko. U zahraničních dividend však počítej i s měnovým rizikem (kurz EUR/CZK apod.) a s poplatky brokera. Začátečníkům často dává smysl kombinace jednotlivých akcií s dividendovými ETF.

V tomto článku vam ukážu kroky potřebné k provedení prvního filtrování akcií, které vyplácí dividendy předtím, než se pustíte do nákupu akcií.

První filtr: daňová povinnost dividend

Při zahájení vytváření portfolia investic do dividend je to poslední, na co investor myslí, ale daňová povinnost je silný filtr pro akcie s dividendami.

Když investor investuje do zahraniční společnosti, její dividenda podléhá srážkové dani v dané zemi, nazývané srážková daň v zemi původu. Tato srážka se pohybuje od 0% do 35%, jak je vidět v tabulce níže.

Proto je prvním krokem k hledání společností, které vyplácí dividendy, hledat je v zemích s co nejnižším srážkovým zdaněním.

Výrazně vyniká Spojené království s 0%, Čína s 10% a Nizozemsko s dalšími 15%. U akcií z USA si pohlídejte formulář W‑8BEN, díky němuž se srážková daň sníží na 15 %. Zároveň myslete na zápočet zahraniční daně v daňovém přiznání v ČR – čistý výnos se může lišit podle sazeb i typu účtu.Inspiraci k dlouhodobému přístupu najdeš u Johna Boglea.

Naopak, většina evropských zemí má silné srážkové zdanění dividend.

Ex‑dividend, record a payment date: Nárok na dividendu vzniká, pokud držíš akcii před dnem ex‑dividend. Record date je evidenční den emitenta a payment date je den výplaty. Při nákupu na poslední chvíli pozor na vypořádání T+2.

Druhý filtr: Jaká je historie dividend společnosti?

Investor do dividend hledá společnosti, jejichž filozofie zahrnuje silný závazek k odměňování akcionářů prostřednictvím dividend. Tak má investor jistotu, že pravděpodobně obdrží dividendy pravidelně, což je hlavní cíl strategie.

Nejlepší způsob, jak vidět tento závazek, je sledovat historii dividend společnosti. V tomto bodě je třeba se zaměřit na:

Počet let, po které vyplácí dividendy

Čím více let, tím lépe, protože to naznačuje, že společnost je odhodlaná k výplatě dividend. To neznamená, že společnost s několika výplatními lety dividend není vhodná, ale že právě začala se svou politikou vyplácení dividend.

Zde je seznam společností, které více než 100 let vyplácí dividendy nepřetržitě. Všimněte si, že některé dokonce od počátku 19. století:

| Společnost | Rok zahájení | ||

| The York Water | 1816 | ||

| JP Morgan | 1827 | ||

| Stanley Black & Decker | 1877 | ||

| AT&T | 1881 | ||

| Exxon Mobil | 1882 | ||

| Consolidated Edison | 1885 | ||

| Colgate – Palmoliv | 1895 |

| Společnost | Rok zahájení |

| The York Water | 1816 |

| JP Morgan | 1827 |

| Stanley Black & Decker | 1877 |

| AT&T | 1881 |

| Exxon Mobil | 1882 |

| Consolidated Edison | 1885 |

| Colgate – Palmoliv | 1895 |

Počet let, kdy zvyšují dividendu

Stejně jako v předchozím bodě, čím více let, tím lépe. Je nutné věnovat pozornost tomu, zda je běžné, že dividenda získává zvýšení, nebo trpí zmrazením či snížením.

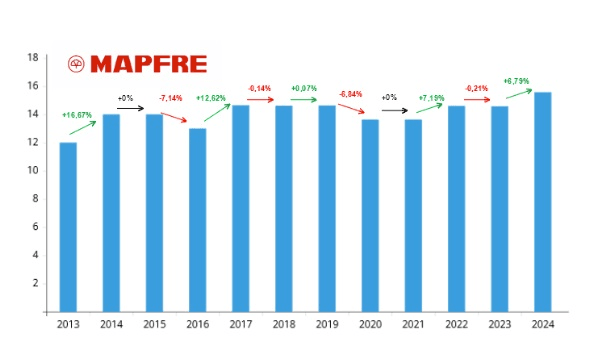

To může být způsobeno tím, že společnost nemůže vyplatit dividendu v těžkých letech, z regulačních důvodů nebo jednoduše proto, že její dividendová politika je založena na vyplácení pevného % zisků. Příkladem společnosti, jejíž dividenda kolísá, je španělská pojišťovna Mapfre.

Zvláštní zmínka o tzv. Králové dividend, společnosti, které více než 50 let nepřetržitě zvyšují dividendu. Zde je seznam některých králů dividend.

| Společnost | Roky zvyšování dividendy | ||

| American States Water (AWR) | 70 | ||

| Dover Corporation (DOV) | 69 | ||

| Genuine Parts Company (GPC) | 68 | ||

| Northwest Natural Gas (NWN) | 68 | ||

| Parker – Hannifin Corporation (PH) | 68 |

| Společnost | Roky zvyšování dividendy |

| American States Water (AWR) | 70 |

| Dover Corporation (DOV) | 69 |

| Genuine Parts Company (GPC) | 68 |

| Northwest Natural Gas (NWN) | 68 |

| Parker – Hannifin Corporation (PH) | 68 |

Další příklady společností silně zavázaných k výplatě dividend díky své historii jsou dividendoví aristokraté, ačkoli v tomto případě by to bylo 25 let rostoucích dividend.

Typ výplaty dividendy

Pokud je to v hotovosti - což nás zajímá nejvíce - nebo dividenda prostřednictvím emise akcií, a v případě emise akcií sledovat, zda poté dojde k jejich amortizaci, což je známé jako scrip dividend. V opačném případě by se jednalo o společnost, které je lepší se vyhnout, i když existují výjimky jako REITs.

Opět platí, že společnosti jako dividendoví aristokraté a králové jsou velmi důležité pro investory do dividend díky jejich silnému závazku k dividendě.

Třetí filtr: Je dividenda udržitelná?

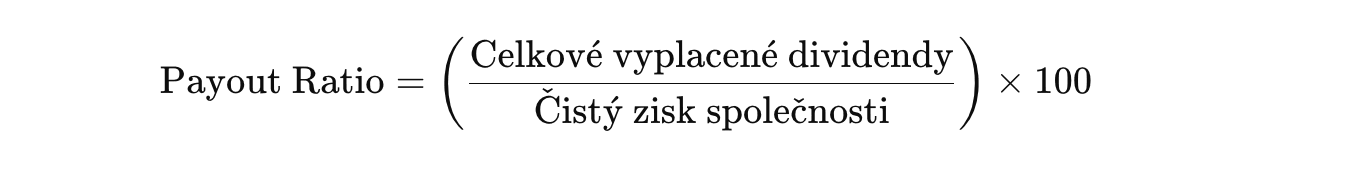

Jakmile je potvrzen závazek společnosti k dividendě, je nutné zjistit, zda si společnost může dovolit platbu této dividendy. K tomu investor využívá finanční ukazatel payout.

Payout ratio umožňuje zjistit procento zisku, které společnost věnuje na výplatu dividendy prostřednictvím následujícího vzorce:

Obecně by toto procento nemělo překročit 75%, i když tato hodnota je proměnlivá v závislosti na typu sektoru, do kterého je společnost zařazena. Například americké REITs jsou povinny rozdělit 90% svých zisků na dividendy, aby získaly daňové výhody.

Někdy payout přesahuje 100 %, což naznačuje, že zisk nebo volný peněžní tok nepokrývá celou dividendu. V takovém případě společnost sáhne po hotovosti, kterou má, nebo vydá dluh, aby ji mohla zaplatit. Tato situace pokud je sporadická, nemá relativní vliv, ale pokud se opakuje po několik let, je to známka toho, že společnost možná nemůže čelit platbě dividendy, a v důsledku toho ji bude muset snížit nebo zrušit později.

Čtvrtý filtr: Jaký je růst dividendy?

Společnost, která je schopna dlouhodobě zvyšovat dividendu, nabízí známky jistoty, že současná a budoucí dividenda bude společností vyplácena.

Nicméně, růst dividendy může poskytnout určitou představu o tom, v jaké situaci se společnost nachází.

- Vysoký růst dividendy: může naznačovat, že společnost je schopna růst a vyplácet dividendu. Tento typ společností bývá ve fázi růstu a dosahuje zralosti, s krátkou historií výplaty dividendy. Vyznačují se nízkou dividendovou výnosností a velmi umírněným výplatním poměrem. Jasným příkladem je společnost VISA s CAGR rostoucím dvouciferně. Je vidět, že počáteční platby byly malé, ale rok co rok se výrazně zvyšovaly. Existuje investiční strategie založená na této filozofii známé jako rostoucí dividendy nebo DGI. Doporučuji se na to podívat.

- Růst dividend nulový nebo malý může naznačovat, že společnost dosahuje svého limitu výplaty dividend, nebo že prochází nějakým dočasným problémem a vedení chce být konzervativní. Obecně platí, že velmi zralé společnosti mají minimální růst dividend. IBM (IBM) je příkladem tohoto typu společnosti, kde CAGR v různých obdobích mírně roste.

Růst ≠ jistota: Strategie DGI je atraktivní, ale „yield on cost“ může klamat – důležitý je aktuální výnos a schopnost firmy růst i dnes. Protiinflačně působí jen taková dividenda, kterou kryje rostoucí FCF.

Pátý filtr: pozor na výnos z dividend

Na závěr je to poměr finanční pro investory do dividend, a ten nejnebezpečnější. To je způsobeno tím, že investor je zaslepen vysokým výnosem z dividend, přehlížeje nebezpečí, která to může přinést. Skutečnost, že společnost nabízí vysoký výnos z dividend může znamenat tři věci:

- Společnost je velmi zralá firma, která nemá cesty růstu, a proto raději rozděluje své zisky mezi akcionáře. V tomto případě je nutné porovnat aktuální výnos z dividend s jeho historickým výnosem a zjistit, zda jsou podobné. Klasickým příkladem je král dividend Altria.

- Společnost nabízí mimořádnou dividendu kvůli nějaké finanční akci, kterou provedla, jako je prodej nějakého aktiva. Příkladem je výplata mimořádné dividendy ve výši 6,2 € od Elecnor svým akcionářům za prodej své dceřiné společnosti Enerfin.

- Společnost je v novinách kvůli problémům, fámám nebo zhoršení svých účtů, což způsobuje pokles ceny akcií společnosti, a tím pádem vzestup výnosu z dividend.

Tento poslední bod je nejkritičtější, protože investor musí určit, zda je situace dočasná (příklad zprávy o příchodu Marty Ortegy do vedení Inditexu), nebo zda jde o zhoršení kvality společnosti, případ bývalých aristokratů jako Walgreens nebo VFC Corp.

V případě, že pokles ceny akcií je způsoben fámami nebo dočasnými problémy, je to dobrý okamžik zvážit její zařazení nebo zvýšení pozice v rámci investičního portfolia.

Za tímto účelem je investiční strategie dividend value strategy, vyvinutá legendární investorkou Geraldine Weiss, vhodná pro určení, zda je společnost, navzdory poklesu ceny akcií, podhodnocená nebo nadhodnocená.

Prošla všemi filtry, a co teď?

Jako dobrý investor do dividend je před stisknutím tlačítka koupit nutné analyzovat finanční zdraví společnosti: její obchodní model, prodeje, zisky, volný peněžní tok atd., abychom mohli rozhodnout, zda společnost zapadá do našeho investičního profilu, a tedy do investičního portfolia.

Kromě všeho výše uvedeného je důležité zaměřit se na dluh, protože společnost musí splnit své závazky před tím, než odmění akcionáře prostřednictvím dividendy. A především na její platební kalendář, protože značná splátka dluhu může způsobit, že společnost bude muset obětovat část nebo celou dividendu, aby tuto platbu provedla.

Finanční ukazatele jako Net Debt/EBITDA nebo Net Debt/Equity jsou nejčastěji používané. Jak je obvyklé u finančních ukazatelů, tyto hodnoty mohou prudce kolísat v závislosti na sektoru, do kterého je společnost zařazena.

Vytvoření investičního portfolia složeného ze společností, které vyplácí dividendy, je někdy titánským úkolem. A je to normální, vzhledem k takovému množství společností, které vyplácí dividendy, se začínající investor cítí ohromen.

Proto jsou filtry jako zdanění, historie dividend, způsob výplaty dividendy, udržitelnost dividendy nebo výnos z dividendy klíčové pro dosažení prvotřídního třídění kvality.

Od tohoto bodu by měl investor provést důkladnější analýzu společností, aby zjistil, zda zapadají do jeho investiční filozofie.

Rychlý checklist před nákupem:

– Ex‑dividend datum a výplatní kalendář ✅

– Payout z FCF + úrokové krytí ✅

– Trend marží a CAPEX ✅

– Dluh a splatnosti ✅

– Daňové dopady a měnové riziko ✅

– Dlouhodobá dividendová politika (ne jen jeden rok) ✅

Chceš‑li si projít základy value přístupu, začni u Benjamina Grahama; pro kontrast s makro pohledem nahlédni k Rayi Daliovi.